Informationen zur Berechnung & Abführung der Beiträge

Für die Beitragsabführung sind Sie als freiwillig versichertes Mitglied selbstverantwortlich. Die Beiträge werden für den jeweiligen Beitragsmonat erhoben und sind bis zum 15. des Folgemonats (Fälligkeitstag) zu zahlen. Als Tag der Zahlung gilt der Tag der Wertstellung zugunsten der KKH.

Für Sie von Vorteil und die am meisten genutzte Art der Beitragsentrichtung bei der KKH ist das Lastschrifteinzugsverfahren. Wir sorgen dafür, dass uns Ihr monatlich zu zahlender Beitrag pünktlich erreicht. Sie können den Lastschrifteinzug jederzeit widerrufen. Wenn Sie diesen Service nutzen möchten, dann füllen Sie einfach das erforderliche SEPA-Lastschriftmandat aus.

Die gesetzlichen Vorgaben für die Berechnung der Beiträge zur freiwilligen Versicherung sind umfangreich. Hierbei sind neben der Höhe der beitragspflichtigen Einkünfte auch unterschiedliche Beitragssätze sowie die Zugehörigkeit zu einem bestimmten Personenkreis maßgebend.

Neben der Höhe der Einkünfte ist der vom Gesetzgeber vorgegebene Mindestbeitragsbemessungswert zu berücksichtigen. Aus diesem Wert sind die Beiträge mindestens zu berechnen. Gleichzeitig sieht der Gesetzgeber mit der Beitragsbemessungsgrenze einen Höchstbemessungswert vor, bis zu dem Beiträge berechnet werden dürfen. Sind Einkünfte höher als dieser Wert, steigt der Beitrag deshalb nicht weiter an.

Der nachfolgenden Beitragstabelle können Sie die aktuellen Beitragssätze und Bemessungswerte entnehmen:

Der Mindestbeitragsbemessungswert ist eine gesetzliche Rechengröße. Aus diesem Wert sind die Beiträge mindestens zu berechnen. Dieser Mindestwert richtet sich nach der monatlichen Bezugsgröße. Als Mindestwert wird ein Drittel dieser monatlichen Bezugsgröße unterstellt. Dies sind im Jahr 2026: 1.318,33 Euro (2025: 1.248,33 Euro) pro Monat.

Die Beitragsbemessungsgrenze ist eine gesetzliche Rechengröße. Sie ermittelt anhand des Bruttoeinkommens, bis zu welcher Höhe Beiträge für die gesetzliche Krankenversicherung berechnet werden. Einkommen, das über diese Beitragsbemessungsgrenze hinausgeht, wird bei der Berechnung der Beitragszahlungen nicht weiter berücksichtigt.

Für das Jahr 2026 liegt die Beitragsbemessungsgrenze bei 68.750 Euro (2025: 66.150 Euro) pro Jahr bzw. bei 5.812,50 Euro (2025: 5.512 Euro) pro Monat.

Die Beitragsbemessungsgrenze ist nicht zu verwechseln mit der Versicherungspflichtgrenze bzw. Jahresarbeitsentgeltgrenze. Diese legt fest, ab welcher Einkommenshöhe Arbeitnehmerinnen und Arbeitnehmer zwischen privater und gesetzlicher Krankenversicherung wählen können. Im Jahr 2026 liegt die allgemeine Jahresarbeitsentgeltgrenze bei einem Einkommen von 77.400 Euro (2025: 73.800 Euro) pro Jahr.

Berechnungsgrundlage der einkommensabhängigen Beiträge sind die beitragspflichtigen Einnahmen. Dies sind alle Einnahmen und Geldmittel, die Sie zum Lebensunterhalt verbrauchen oder verbrauchen könnten; ohne Rücksicht auf ihre steuerliche Behandlung. Der Begriff „Einnahmen“ bezieht sich auf die Brutto-Einnahmen. Hierzu zählen unter anderem:

- Einkünfte (Gewinn) aus selbständiger Tätigkeit bzw. Gewerbebetrieb

- Einkünfte aus Kapitalvermögen (wie z. B. Einnahmen aus Zinsen oder Dividenden)

- Einkünfte aus Vermietung und Verpachtung

- Gründungszuschuss für Existenzgründer (ohne 300,00 Euro Pauschale zur sozialen Sicherung)

- Arbeitsentgelt einschl. Einmalzahlungen (wie z. B. Urlaubs- und Weihnachtsgeld)

- Bezüge (Beamte) einschl. Einmalzahlungen (wie z. B. Urlaubs- und Weihnachtsgeld)

- Sozialhilfe

- In- und ausländische Rente / Versorgungsbezüge

- Sonstige Beitragspflichtige Einnahmen

Eine Auflistung weiterer Einkunftsarten können Sie dem Einnahmekatalog des GKV-Spitzenverbandes Bund entnehmen.

Besonderheit

Wenn Ihr Ehe- oder Lebenspartner nach dem LPartG nicht gesetzlich krankenversichert ist, dann fließen auch dessen Einkünfte unter bestimmten Voraussetzungen und unter Berücksichtigung eventueller Kinderfreibeträge in Ihre Beitragsberechnung zur Hälfte mit ein.

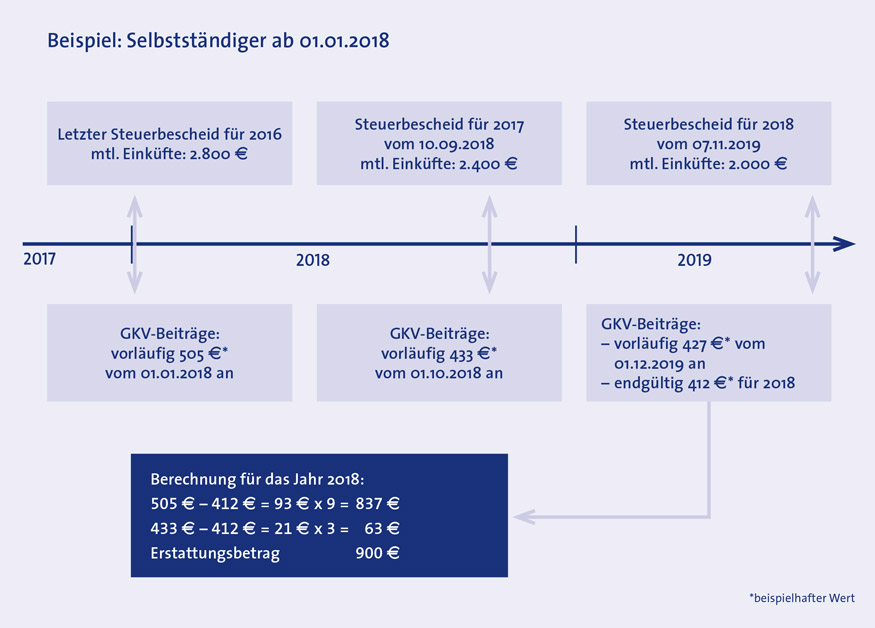

Seit dem 01.01.2018 sind aufgrund gesetzlicher Änderungen die zu bemessenden Beiträge nach den Einkünften aus selbstständiger bzw. freiberuflicher Tätigkeit oder aus Vermietung und Verpachtung auf Grundlage des zuletzt erlassenen Einkommensteuerbescheides vorläufig festzusetzen. Eine endgültige Festsetzung Ihrer Beiträge erfolgt nach Vorlage des jeweiligen Einkommensteuerbescheides für das jeweilige Kalenderjahr auf Grundlage der tatsächlich erzielten Einnahmen. Zu gegebener Zeit werden wir die vorläufige Beitragsfestsetzung überprüfen und den entsprechenden Einkommensteuerbescheid für das jeweilige Kalenderjahr von Ihnen anfordern.

Der Vorteil des Verfahrens: Die Einkünfte werden für das entsprechende Kalenderjahr berücksichtigt, wie sie auch tatsächlich angefallen sind. Aufgrund der für das jeweilige Kalenderjahr ab 2018 endgültig zu berechnenden Beiträge sind unter Berücksichtigung des gesetzlich vorgeschriebenen Mindestbeitragsbemessungswerts ggf. höhere Beiträge für das entsprechende Kalenderjahr nachzufordern.

Das Verfahren der nachträglichen endgültigen Beitragsfestsetzung gilt erstmals für das Kalenderjahr 2018 mit Vorlage des Einkommensteuerbescheides für das Jahr 2018. Nachstehend möchten wir Ihnen das neue Verfahren anhand eines Beispiels erläutern:

Als Nachweis ist immer ein Einkommensteuerbescheid erforderlich, sofern Sie Einkünfte aus selbstständiger Tätigkeit und/oder Einkünfte aus Vermietung und Verpachtung beziehen und eine Veranlagung zur Einkommensteuer bereits erfolgt ist. Erzielen Sie zusätzlich Kapitalerträge und sind diese nicht im Einkommensteuerbescheid mit aufgeführt, reichen Sie bitte entsprechende Nachweise Ihres Geldinstitutes bzw. Kontoauszüge ein.

Beziehen Sie Arbeitsentgelt, Dienstbezüge oder vergleichbare Einnahmen, übersenden Sie uns bitte Ihre Verdienstbescheinigung.

Renten und Versorgungsbezüge weisen Sie bitte durch einen aktuellen Bescheid nach bzw. durch eine Anpassungsmitteilung der Rentenleistung zahlenden Stelle oder durch Kontoauszüge, die die Höhe der laufenden Rentenleistung belegen.

Auch Bescheide über Leistungen nach dem BAföG oder dem Bundessozialhilfegesetz sind bitte vorzulegen.

Für hauptberuflich Selbständige werden die Beiträge primär aus dem Betrag der Beitragsbemessungsgrenze in der Krankenversicherung in Höhe von 5.175 Euro (2023: 4.987,50 Euro) bemessen.

Liegen Ihre beitragspflichtigen Einnahmen unter dem Betrag der Beitragsbemessungsgrenze, können Sie einen Antrag auf einkommensabhängige Beitragsbemessung stellen. Die Beitragsbemessung erfolgt jedoch mindestens nach 1/3 der monatlichen Bezugsgröße.

Für 2024 beträgt der monatliche Mindestbeitragsbemessungswert 1.178,33 Euro (2023: 1.131,67 Euro).

Die Beurteilung als Existenzgründer erfolgt grundsätzlich wie bei hauptberuflich selbständig Erwerbstätigen. Existenzgründer sind Personen, die erstmalig eine selbständige Tätigkeit aufnehmen.

Die Beitragsberechnung erfolgt analog dem Personenkreis der hauptberuflich Selbstständigen, also für das Jahr 2024 mindestens aus 1.178,33 Euro (2023: 1.131,67 Euro) und höchstens aus 5.175 Euro (2023: 4.987,50 Euro).

Dieser Bemessungswert gilt auch für den Personenkreis der Existenzgründer mit einem Gründungszuschuss nach § 57 SGB III.

Als Nachweis für die Einkünfte aus selbständiger Tätigkeit ist immer Ihr aktuell vorliegender Einkommensteuerbescheid zu berücksichtigen. Dieser gilt ebenfalls für Ihre Einkünfte aus Vermietung und Verpachtung sowie für Einkünfte aus Kapitalerträgen.

Regelmäßig zufließende Einnahmen (Renten, Versorgungsbezüge, Arbeitsentgelt, Beamtenbezüge usw.) berücksichtigen wir mit dem aktuellen Wert.

Seit dem 01.01.2018 werden die zu zahlenden Beiträge für Ihre Beitragsbemessung vorläufig festgesetzt. Eine endgültige Festsetzung Ihrer Beiträge erfolgt nach Vorlage des jeweiligen Einkommensteuerbescheides für das jeweilige Kalenderjahr auf Grundlage der tatsächlich erzielten Einnahmen. Zu gegebener Zeit werden wir die vorläufige Beitragsfestsetzung überprüfen und den entsprechenden Einkommensteuerbescheid für das jeweilige Kalenderjahr von Ihnen anfordern.

Der Vorteil des Verfahrens: Die Einkünfte werden für das entsprechende Kalenderjahr berücksichtigt, wie sie auch tatsächlich angefallen sind. Aufgrund der für das jeweilige Kalenderjahr ab 2018 endgültig zu berechnenden Beiträge sind unter Berücksichtigung des gesetzlich vorgeschriebenen Mindestbeitragsbemessungswerts ggf. höhere Beiträge für das entsprechende Kalenderjahr nachzufordern.

Das Verfahren der nachträglichen endgültigen Beitragsfestsetzung gilt erstmals für das Kalenderjahr 2018 mit Vorlage des Einkommensteuerbescheides für das Jahr 2018. Nachstehend möchten wir Ihnen das neue Verfahren anhand eines Beispiels erläutern:

Weitere Details zum Beispiel finden Sie in der PDF-Datei Vorbehaltsregelung ab 01.01.2018.

Bei Beginn der selbständigen Tätigkeit kann die Höhe des Arbeitseinkommens (Gewinn) nur durch Sie als Existenzgründer oder durch Ihren Steuerberater gewissenhaft geschätzt werden.

Die Beitragsbemessung erfolgt unter Vorbehalt und wird nach Vorlage des ersten Einkommensteuerbescheides rückwirkend ab Aufnahme der selbstständigen Tätigkeit angepasst.

Wenn sich Ihre beitragspflichtigen Einnahmen ändern und Sie einen neuen Einkommensteuerbescheid erhalten, informieren Sie uns bitte umgehend.

Dadurch profitieren Sie von einer zeitnahen Anpassung Ihres zu zahlenden Beitrages.

Wenn Ihre aktuellen Einkünfte aus der selbständigen Tätigkeit um mehr als ¼ gegenüber dem letzten vorliegendem Einkommensteuerbescheid geringer ausfallen, dann ist eine abweichende Beitragsbemessung möglich.

Hierzu benötigen wir von Ihnen einen formlosen Antrag, sowie den Vorauszahlungsbescheid vom Finanzamt und ggf. Unterlagen, die dem Vorauszahlungsbescheid zugrunde liegen.

Ein Rechenbeispiel:

| Berechnung | Wert |

|---|---|

| Einkommensteuerbescheid 2021 | 3.750,00 € |

| Vorauszahlungsbescheid vom 15.02.2023 |

2.480,00 € |

| 3/4 des Wertes aus dem Einkommensteuerbescheid (3.750,00 Euro) | 2.812,50 € |

Ergebnis: Der Wert aus dem Vorauszahlungsbescheid (2.480,00 Euro) ist geringer als 3/4 des Wertes aus dem Einkommensteuerbescheid (2.812,50 Euro). In diesem Fall ist eine abweichende Beitragsbemessung möglich.

Diese beispielhaft abweichende Beitragsbemessung ist bei Beantragung im Februar 2023 zum 01.03.2023 möglich.

Eine abweichende Beitragsbemessung erfolgt unter dem Vorbehalt, dass Ihr Einkommensteuerbescheid Ihre Angaben bestätigt. Mit dem Einkommensteuerbescheid des jeweiligen Jahres erfolgt rückwirkend die Anpassung Ihrer tatsächlich erzielten Einkünfte.

Unter Berücksichtigung des gesetzlich vorgeschriebenen Mindestbeitragsbemessungswertes sind für die Vergangenheit ggf. höhere Beiträge nachzufordern und zu viel gezahlte Beiträge an Sie zu erstatten.

Wenn Sie wegen einer Erkrankung Ihre Erwerbstätigkeit nicht ausüben können, dann kann dies zu erheblichen finanziellen Einbußen führen. Mit den Krankengeld-Tarifen der KKH sorgen Sie entsprechend vor.

Noch nicht gefunden, wonach Sie suchen?